Fei - REKT

Деньги Andeerssen Horowitz, Framework, Coinbase и многих других игроков придали запуску FEI огромный импульс. Но поддержка со стороны громких имен мало что значит в DeFi, поэтому этот проект сложно считать успешным.

Вышеупомянутые имена используются для покупки по низким ценам, но передают ли они ту ценность, которую мы приписываем этим именам?

FEI не удалось удержать привязку к доллару на уровне единицы, и токен управления протокола, TRIBE, упал в цене на 30% с момента запуска.

Токеномика проекта FEI связывает своих пользователей по рукам и перекладывает на них вину за ошибки основателей, поэтому проект многие считают провальным.

Что ждет Fei в будущем, как в принципе и все алгоритмические стейблкоины?

В 2014 году были опубликованы две академические работы, описывающие два главных принципа, на которых сегодня строятся алгоритмические стейблкоины.

В своей работе Hayek Money автор Ferdinando M Ametrano предложил модель перебазирования, согласно которой общий запас денег меняется в зависимости от спроса.

В Seigniorage Shares, под авторством Robert Sams, была предложена двухтокенная система, состоящая из самого стейблкоина и волатильных акций - «seigniorage shares», владельцы которых получают прибыль и несут убытки в зависимости от спроса и предложения на стабильный актив.

Эти два основополагающие документа заложили фундамент для последующих попыток создания децентрализованных неволатильных крипто-активов, таких как ESD, Basis, RSR, Frax, и теперь FEI.

Многие стейблкоины, которые считаются «успешными», основаны на моделях залогового резерва. Эти модели работают хорошо, но их децентрализованные версии совершенно неэффективны и вынуждают рисковать вложенным активом. Освоение этих монет тоже весьма ограничено из-за необходимости в чрезмерном обеспечении.

Такие проекты как Ampleforth и Empty Set Dollar попытались создать суверенные стабильные валюты, не полагающиеся на коллатерал, но выпущенные ими монеты были далеко не стабильными.

Возможно, самым успешным протоколом децентрализованных стейблкоинов можно назвать Maker (DAI), который полагается на коллатерал, принадлежащий пользователям, чтобы создавать неволатильный децентрализованный актив. Однако и он не совершенен; в нем невозможно выполнить закрытый цикл арбитража для DAI, поэтому цена не полностью стабильна, а у протокола есть проблемы с масштабированием.

Общий запас всех форм стейблкоинов за недавнее время вырос на больше чем 577%, с $5.9 миллиардов в начале 2020 до свыше $40 миллиардов к началу 2021. Вместе с ESD 1.5 и такими мультичейновыми концепциями как Frax, Fei представляет собой часть второй большой волны алго-стейблкоинов. Несмотря на то, что запуск Fei был далек от совершенства и бросил тень сомнения на будущий успех проекта, легко понять, почему люди все еще стремятся создать то, что могло бы считаться «безупречным стейблкоином».

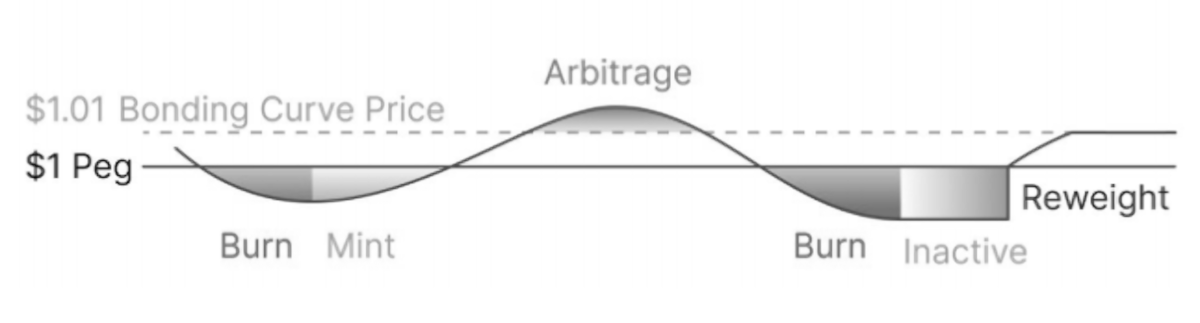

FEI использовал кривую связывания и токенную модель “прямых стимулов” в попытке:

удержать рынок ликвидности, на котором пара ETH/FEI торгуется примерно по той же цене, что и ETH/USD.

Во время вызвавшего большой ажиотаж события под названием Token Genesis Event пользователи могли чеканить FEI из кривой связывания ETH со скидкой до 50%. Благодаря этому они также смогли принять участие в аирдропе токена управления протоколом - TRIBE, в котором многие увидели заманчивую возможность судя по тому, что в событии приняли участие свыше 17,000 уникальных адресов.

Эта прорекламированная скидка окажется всего лишь первой из многих плохих новостей для протокола Fei. По условиям скидки участники должны были получить ее только если в проект будет вложено меньше $250 миллионов в ETH. Так как при запуске было собрано $1.3 миллиарда в ETH, скидку убрали, и эфир был необратимо отдан проекту на разработку их модели «Protocol Controlled Value» (Ценность, контролируемая протоколом), которая:

дает протоколу больше гибкости, чтобы принимать участие в деятельности, не ориентированной на прибыль.

Полный объем этой ценности, контролируемой протоколом, изначально использовался для создания ликвидности на Uniswap.

С одной стороны, в пуле FEI/ETH на Uniswap было $2.6 миллиарда ликвидности, которые были созданы из ETH, собранных во время первоначальной продажи.

Однако, эти цифры ничего не значат, если брать в расчет успех проекта, когда FEI затем быстро потерял привязку и репутацию вместе с ней.

Что пошло не так?

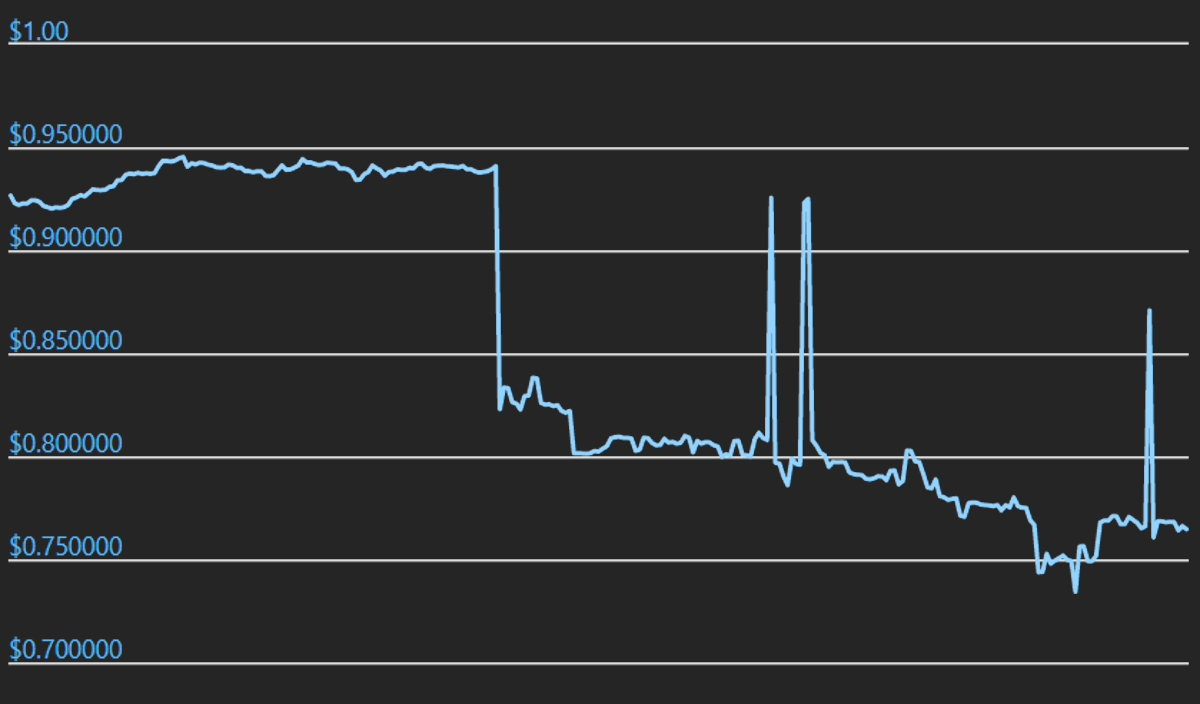

Изначальная привязка была потеряна в основном из-за опции «пред-обмена», которая позволяла участникам автоматически обменивать их токены FEI на TRIBE сразу же в момент запуска, что создало многомиллионный наплыв предложений на продажу.

Протокол Fei наказывает тех, кто продает FEI и награждает тех, кто их покупает каждый раз, когда это происходит ниже значения привязки. Так как примерно 98% ликвидности для TRIBE поступает от пары TRIBE-FEI, пользователи, которые хотят продать свои TRIBE за ETH либо будут вынуждены получить наказание за продажу FEI, если они пойдут через пару TRIBE-FEI, либо потеряют равнозначные суммы на проскальзывании из-за низкой ликвидности пары TRIBE-ETH.

Дела пошли еще хуже когда, несмотря на аудиты, проведенные Consensys Diligence и Open Zeppelin, “была обнаружена уязвимость в расчетах поощрений” протокола Fei. Это вынудило их прекратить все вознаграждения за чеканку и заявить, что:

переоценка будет по-прежнему осуществляться без наград за чеканку.

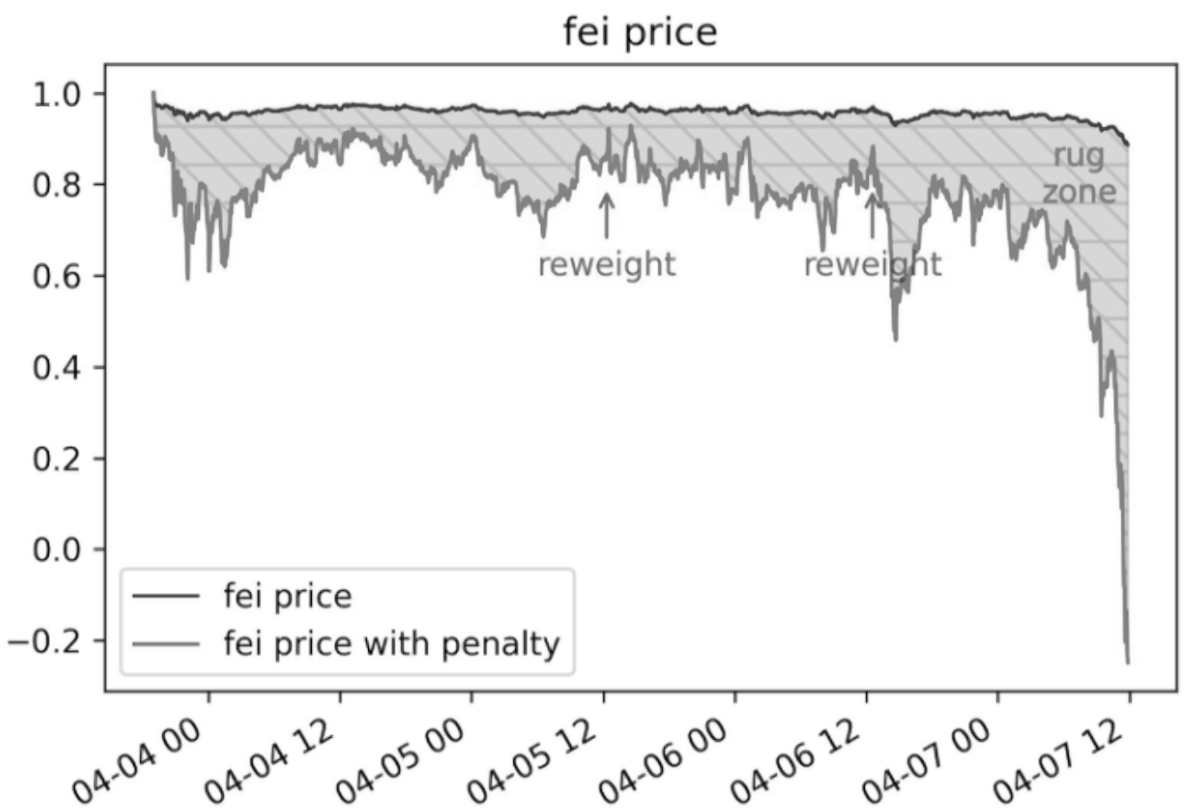

На следующем графике, сделанным @bantg, видны последствия от таких переоценок FEI.

Как сказал Emin Gün Sirer в Twitter:

Давайте изучим FEI. Ход мыслей следующий: почему цена стейблкоинов опускается ниже значения привязки? Потому что люди продают. Так давайте накажем людей, которые продают FEI, когда цена опускается ниже привязки!

Чем ниже цена, тем серьезнее наказание, также известное как «штраф». Если вы продаете FEI, когда торговля идет ниже значения привязки, покупатель получает меньше FEI, чем вы переслали, что убирает несколько пересланных монет из обращения. Идея в том, что это должно поднять цену. Но теперь, вместо того, чтобы просто сделать очевидный шаг логического вывода («давайте будем штрафовать трансферы, которые производятся ниже значения привязки»), давайте заглянем чуть дальше.

В каждой продаже есть покупатель и продавец. Наказывая продавцов, вы наказываете и покупателей.

Механизм штрафования в FEI заставляет исчезать не только предложение, но и спрос.

Он наказывает обе стороны и тем самым сужает диапазон осуществимости монеты.

Снижать фактическую цену, когда цена и так низкая прямо противоположно тому, чего вы ждете от алгоритмического стейблкоина!

Когда один из основателей Fei предложил отдать часть PCV протоколу Yearn, эту идею раскритиковали в Твиттере, а Karoo пошутил:

Наш проект идет не совсем так, как мы планировали, так почему бы нам не получить немного прибыли от всех тех eth, что вы нам дали.

А Banteg высказался в открытой группе:

Лично я очень хотел бы, чтобы они расформировались и вернули деньги своим пользователям, даже если это значит, что +50% TLV не будет развернута в Yearn.

Не нам решать, кто пользуется протоколом. В конце концов, нейтральность - это то, за что мы боремся.

Тем не менее, Julien Bouteloup может не согласиться с этим утверждением, судя по тому, что он опубликовал “черный список” владельцев Fei которые, как он предположил, не должны быть включены в предстоящие аирдропы.

Проект Fei стал катастрофой, в которую было вложено слишком много денег. Она привела к появлению экстремальных точек зрения как со стороны тех, кто его поддерживал, так и недоброжелателей, потому что многие считают его неудавшимся экспериментом и что «все ETH должны быть возмещены». А другие просто подтверждают свое доверие проекту и предлагают купить неограниченное количество FEI в качестве грубого жеста поддержки.

Моя ставка по-прежнему равна $0.70 USDC. Я куплю все $FEI, что вы можете мне продать. R. Leshner.

Может быть, самое мудрое решение было бы немного менее экстремальным.

Правда, что на данный момент не похоже, что этот эксперимент удастся, но все же он остается “экспериментом” и они действительно проигрывают. У пользователей была вся необходимая информация до того, как они вложили свои деньги, и если бы все неудавшиеся эксперименты должны были возвращать деньги тем, кто решил принять участие, в экосистеме было бы намного меньше творчества.

С другой стороны, не было никакой необходимости собирать такое большое количество денег. Если основатели известны тем, что не смогли вырулить более мелкие проекты, то тогда неясно, почему инвесторы с такими известными именами захотели снова дать им так много денег на еще одну попытку. Известные в Твиттере имена, которые публично связывают свою репутацию с ценой токена и косвенно побуждают других покупать по этой цене или выше тоже не спасают ситуацию.

Как сказал Fiskantes в Твиттере:

Возможности для инвестирования, где толпится больше всего народу, НИКОГДА не являются самыми лучшими.

Будут ли будущие финансовые эксперименты проходить на таком же уровне инвестирования, или мы приближаемся к переломному моменту?

REKT представляет собой общественную площадку для анонимных авторов. Мы не несём ответственность за выражаемые точки зрения или контент на этом веб-сайте.

Пожертвование (ETH / ERC20): 0x3C5c2F4bCeC51a36494682f91Dbc6cA7c63B514C

Дисклеймер:

REKT не несет никакой ответственности за любое содержание, размещенное на нашем Веб-сайте или имеющее какое-либо отношение к оказываемым нами Услугам, независимо от того, было ли оно опубликовано или создано Анонимным Автором нашего Веб-сайта или REKT. Не смотря на то, что мы устанавливаем правила поведения и нормы публикаций для Анонимных Авторов, мы не контролируем и не несем ответственность за содержание публикаций Анонимных Авторов, а также за то, чем делятся и что передают Авторы с помощью нашего Сайта и наших Сервисов, и не несем ответственность за любое оскорбительное, неуместное, непристойное, незаконное или спорное содержание, с которым вы можете столкнуться на нашем Веб-сайте и на наших Сервисах. REKT не несет ответственность за поведение, будь то онлайн или офлайн, любого пользователя нашего Веб-сайта или наших Сервисов.